- · 《科技创业月刊》栏目设[05/29]

- · 《科技创业月刊》收稿方[05/29]

- · 《科技创业月刊》投稿方[05/29]

- · 《科技创业月刊》征稿要[05/29]

- · 《科技创业月刊》刊物宗[05/29]

科创创业ETF(588363)聚焦科创创业科技优质股

作者:网站采编关键词:

摘要:作者:吴先兴【天风证券分析师】 摘要: 创业板和科创板:聚焦科技创新 创业板和科创板是我国A股注册制的“试验田”,主要区别在于定位不同,但具有一定的互补性。创业板强调推

作者:吴先兴【天风证券分析师】

摘要:

创业板和科创板:聚焦科技创新

创业板和科创板是我国A股注册制的“试验田”,主要区别在于定位不同,但具有一定的互补性。创业板强调推动传统产业的创新升级,而科创板则主要服务于国家战略需求、突破关键核心技术的科技创新型企业。自2020年7月以来,科创板和创业板始终保持较高的景气度,并且流动性充裕。从增量资金来看,基金持仓创业板和科创板的总市值均保持上升趋势,受增量资金青睐。从估值来看,创业板和科创板的估值自2020年三季度以来处于持续修复的过程中,具备配置价值。

中证科创创业50指数:利器出击,一键布局未来

中证科创创业50(简称“科创创业50”)指数从科创板和创业板中选取市值较大的50只新兴产业上市公司证券作为指数样本,旨在反映科创板和创业板中具有代表性的新兴产业上市公司证券的整体表现。

科创创业50指数成分股的流动性较好,覆盖医药、电力设备及新能源和电子等黄金赛道,注重研发投入。从指数成分股的盈利能力来看,2020年四季度,该指数的净利润同比增长中位数和营业收入同比增长中位数为25.61%,均高于创业板50、科创50、沪深300和中证500指数,经营效益更好、业绩增速更快。

以2019年12月31日到2021年6月2日为样本期,科创创业50指数年化收益率为67.40%,年化夏普比为1.71,均跑赢创业板指、科创50、沪深300和中证500指数,业绩表现良好。

对于个人投资来说,创业板和科创板的投资门槛较高,风险较大。因此通过ETF的形式参与创业板和科创板或是更好的选择。

特别的,国泰基金将于6月21日至6月23日发行“科创创业ETF”,简称“创创ETF”(认购代码:,交易代码:),敬请关注!

1. 创业板和科创板

1.1.创业板VS科创板

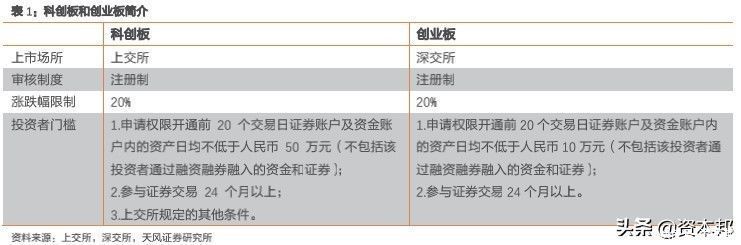

创业板和科创板是我国A股注册制的“试验田”,主要区别在于定位不同,但具有一定的互补性。科创板和创业板各具特色,但都承担着资本市场服务创新发展和经济高质量发展的战略任务。

2009年10月30日,我国创业板正式上市,始终坚持服务于创新型、成长型企业,历经十多年的发展,已成为多层次资本市场重要组成部分和服务国家战略与经济社会发展全局的重要平台。2020年8月24日起创业板实施注册制,同日起,该板块的存量股票和相关基金实行20%涨跌幅限制,自此创业板2.0扬帆起航。创业板改革定位于适应发展更多依靠创新、创造、创意的大趋势,主要服务成长型创新型企业,支持传统产业与新技术、新产业、新业态、新模式深度融合,是多层次资本市场体系建设的一次重大探索。

自2020年7月22日开市以来,科创板始终立足“四个面向”,坚守板块定位,引导、推动科创板上市公司推进关键核心技术攻关和科研成果转化。当前,科创板的产业集聚效应逐步显现,一批“硬科技”、致力于攻克我国“卡脖子”技术的优秀企业及行业标杆登陆科创板。新一代信息技术、生物医药、高端装备三大行业初步形成产业集聚,集成电路领域公司已形成了较为完整、自主可控的产业链,生物医药领域汇聚了相当一批具备科研攻关能力的创新药企业,高端装备领域公司在诸多关键环节实现突破,其他领域的优质科创企业也陆续到科创板上市。

综合来看,改革后的创业板强调推动传统产业的创新升级,而科创板则主要服务于国家战略需求、突破关键核心技术的科技创新型企业。

1.2.景气度高

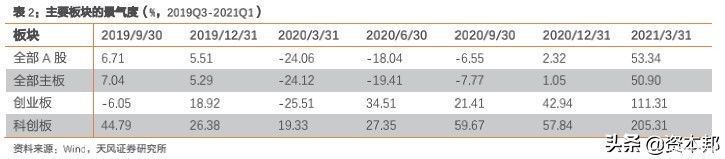

自2019年三季度以来,科创板与创业板始终保持较高的景气度。从各板块归属母公司股东净利润的同比增长率来看,自2019年三季度至2021年一季度,科创板的业绩增速始终为正,增速均值为62.95%,远高于其他板块;创业板的业绩增速在2020年二季度快速复苏,同比增长34.51%,2021年一季度的业绩增速达到111.31%,仅次于科创板。

1.3.流动性充裕

从换手率来看,自2019年7月22日科创板开板以来,科创板的换手率逐渐趋于稳定。截至2021年6月2日,科创板、创业板和主板的换手率分别为7.81%、4.65%和2.70%,科创板和创业板均有较为充裕的流动性。

文章来源:《科技创业月刊》 网址: http://www.kjcyyk.cn/zonghexinwen/2021/0622/808.html